Compania britanică de arhitectură de cipuri IT Arm, deținută de japonezii de la SoftBank, a început o procedură care vizează listarea pe bursa Nasdaq de la New York, o posibilă ofertă publică inițială (IPO) preconizată să atingă dimensiuni istorice în domeniul tech.

Potrivit unui comunicat emis luni, Arm Holdings Limited a depus public o declarație de înregistrare, pe formularul F-1, la Comisia americană de supraveghere a pieței de capital (SEC), cu privire la propunerea de ofertă publică inițială (IPO) a acțiunilor depozitare americane (ADS) reprezentând acțiunile sale ordinare. Arm a solicitat listarea ADS-urilor pe piața Nasdaq Global Select sub simbolul „ARM”. Numărul de ADS-uri care urmează să fie oferite și intervalul de preț pentru oferta propusă nu au fost încă stabilite.

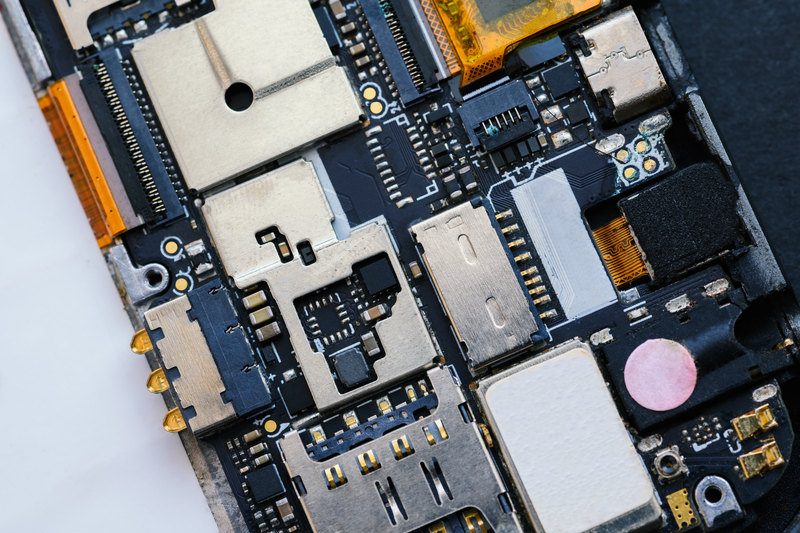

De ce este importantă Arm? Pentru că firma britanică a realizat o crucială în industrie, folosită de foarte mulți producători de procesoare, pe bază de licență.

Astfel, Arm își oferea tehnologia printr-un model de licențiere deschisă și neutră față de clienții săi, care sunt, la rândul lor, producători de semiconductori ca Nvidia, Intel, AMD, Qualcomm.

Interesul pentru compania ARM Holdings a crescut și mai mult după ce, în 2020, Apple a schimbat procesoarele Intel cu cipuri proprii realizate pe tehnologie Arm.

De altfel, compania ARM (Advanced RISC Machines) a fost fondată, în noiembrie 1990,la Cambridge, UK, ca joint venture Apple, Acorn Computers și VLSI Technology.

Japonezii de la Softbank au cumpărat majoritar compania britanică, în anul 2016, la valoarea de 32 de miliarde de dolari.

În 2020, Nvidia a încercat să cumpere, cu 40 de miliarde de dolari, Arm de la SoftBank. În 2022, însă, compania americano-taiwaneză a renunțat la achiziție, din cauza piedicilor puse de autoritățile din domeniul concurenței, care investigau o posibilă poziție dominantă a Nvidia pe piața cipurilor în urma eventualei cumpărări a Arm.

Nu le-a fost ușor celor de la Nvidia să renunțe la achiziția Arm, americanii considerând că tehnologiile companiei britanice se vor extinde către domeniile super-calculatoarelor, cloud și al roboticii. „Mă aștept ca Arm să fie cea mai importantă arhitectură CPU a deceniului următor”, a spunea Jensen Huang, CEO al Nvidia, în 2020.

În urma eșecului achiziției, Arm a decis, în 2022, să înceapă procedurile pentru listarea pe bursă, printr-o ofertă publică. Inițial, IPO-ul era programat pentru finalul lunii martie 2023.

Potrivit unor surse citate de Reuters, în august 2023 conglomeratul nipon SoftBank ar fi cumpărat și pachetul de acțiuni de 25% din Arm pe care nu-l deținea direct, de la fondul de investiții Vision Fund, gestionat tot de compania japoneză. Tranzacția s-ar fi făcut la o evaluare a Arm de 64 de miliarde de dolari.

Astfel, dacă Arm se listează pe bursa Nasdaq am avea de a face cu cel mai mare IPO al unei companii tech, de la listarea platformei chineze de comerț online Alibaba, din 2014, potrivit Bloomberg. În septembrie 2014, Alibaba a strâns, la IPO-ul său, 25 de miliarde de dolari capital de la investitori, la o valoare de piață a companiei de e-commerce de 231 de miliarde de dolari.