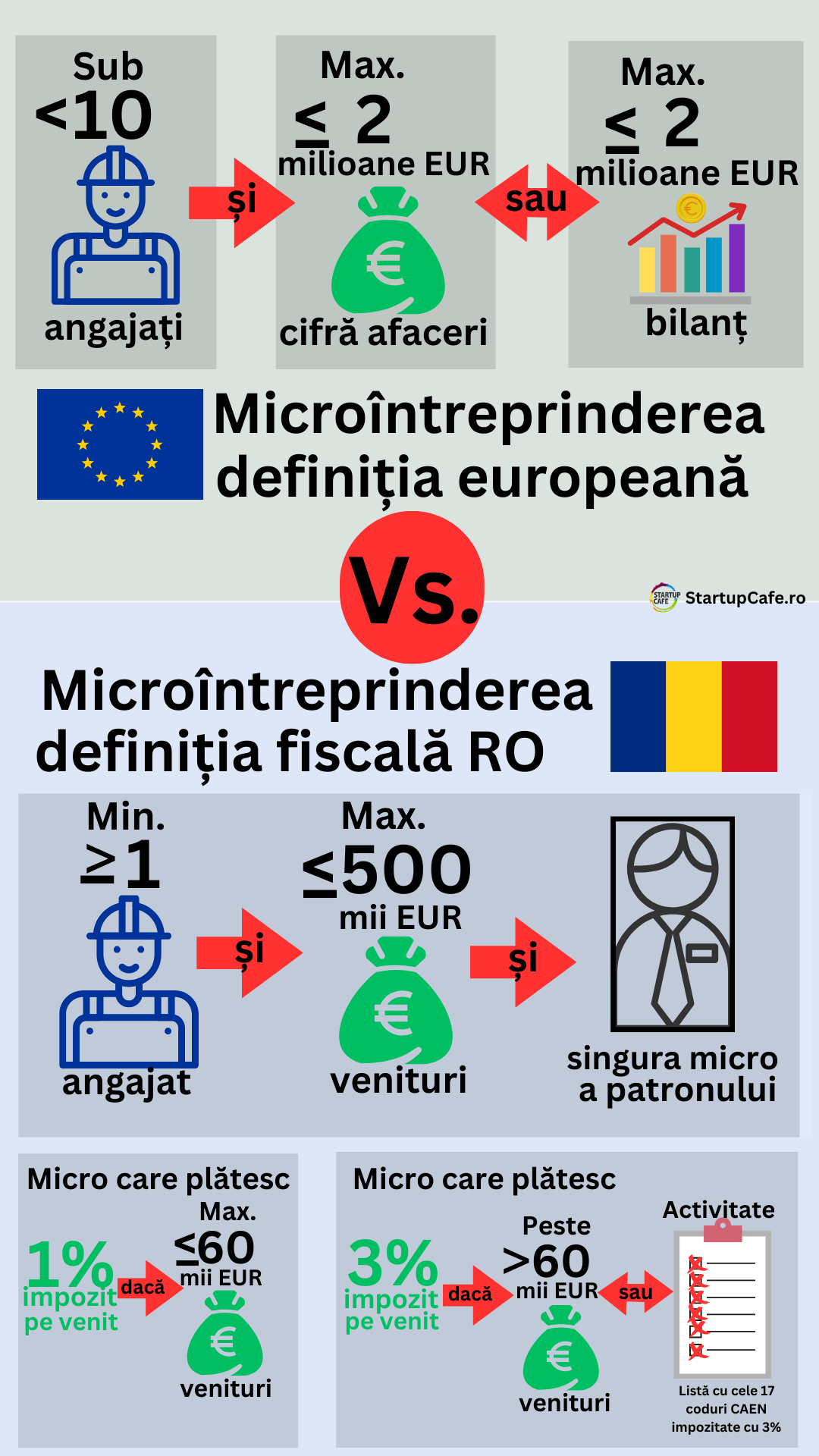

Microîntreprinderea este definită diferit în România: la impozitarea conform Codului fiscal românesc, și la accesarea fondurilor europene, conform plafoanelor stabilite de Uniunea Europeană. Cititorii din comunitatea antreprenorială StartupCafe au acum la dispoziție și un infografic, cu cele două definiții valabile în anul 2024, pentru a evita eventuale confuzii.

Salvează-ți infograficul StartupCafe pe desktop, să-l ai la îndemână. Click AICI pentru a deschide imaginea separat.

Microîntreprinderea în România - principalele plafoane valabile în 2024 pentru cele 2 definiții principale:

-

1. Microîntreprindere- definiția europeană

Microîntreprinderile sunt definite ca întreprinderi care au un număr mediu de salariați mai mic decât 10 și realizează o cifră de afaceri anuală netă sau dețin active totale de până la 2 milioane de euro.

Aceasta este definiția din Anexa 1 la Regulamentul UE 651/2014 (de declarare a anumitor categorii de ajutoare compatibile cu piața internă).

Numărul de bază de salariați este exprimat în unități de muncă anuale (UMa). Persoanele care au muncit cu normă întreagă în cadrul unei întreprinderi, sau în numele acesteia pe parcursul întregului an de referință, contează ca o singură unitate. Personalul angajat cu fracțiune de normă, lucrătorii sezonieri și cei care nu au lucrat pe parcursul întregului an sunt tratați ca fracțiuni ai unei singure unități.

Cifra de afaceri anuală se determină prin calcularea veniturilor pe care o întreprindere le realizează în cursul anului în cauză, din vânzarea de produse și prestarea de servicii incluse în activitățile ordinare ale societății, după deducerea oricăror reduceri. Cifra de afaceri nu include taxa pe valoare adăugată (TVA) și nici alte impozite indirecte.

Bilanțul anual total se referă la valoarea activelor principale ale unei firme.

Această interpretare este cuprinsă în Manualul Comisiei Europene. În același manual puteți găsit detaliate și criteriile după care se stabilește dacă o întreprindere este autonomă, parteneră sau afiliată cu altă companie:

- autonomă: în cazul în care întreprinderea este fie complet independentă, fie are unul sau mai multe parteneriate minoritare (fiecare mai puțin de 25 %) cu alte întreprinderi,

- parteneră: în cazul în care participațiile la alte întreprinderi ating cel puțin 25 %, dar nu depășesc 50 %, relația este considerată a fi între întreprinderi partenere,

- afiliată: în cazul în care participațiile la alte întreprinderi depășesc pragul de 50 %, acestea sunt considerate întreprinderi afiliate.

În funcție de categoria în care se încadrează o întreprindere, trebuie să se includă date provenind de la una sau mai multe întreprinderi diferite atunci când se efectuează calculul pentru IMM-uri. Rezultatul calculului va permite unei întreprinderi să verifice dacă este conformă cu numărul de angajați și cu cel puțin unul dintre plafoanele financiare stabilite în definiție.

Microîntreprinderile intră în categoria mai largă a întreprinderilor mici și mijlocii (IMM), din care mai fac parte:

- întreprinderea mică: minimum 10 angajați, dar mai puțin de 50 de angajați și cifră de afaceri anuală și/sau bilanț anual total de până la 10 milioane EUR inclusiv.

- întreprinderea mijocie: minimum 50 de angajați dar mai puțin de 250 de angajați și cifră de afaceri anuală de maximum 50 de milioane EUR și/sau bilanț anual total de maximum 43 de milioane EUR inclusiv.

De menționat că microîntreprinderea este definită la nivel național și prin Legea 346/2004 privind stimularea înființării și dezvoltării întreprinderilor mici și mijlocii, cu modificările ulterioare:

- microîntreprinderi - au până la 9 salariați și realizează o cifră de afaceri anuală netă sau dețin active totale de până la 2 milioane euro, echivalent în lei;

- întreprinderi mici - au între 10 și 49 de salariați și realizează o cifră de afaceri anuală netă sau dețin active totale de până la 10 milioane euro, echivalent în lei;

- întreprinderi mijlocii - au între 50 și 249 de salariați și realizează o cifră de afaceri anuală netă de până la 50 milioane euro, echivalent în lei, sau dețin active totale care nu depășesc echivalentul în lei a 43 milioane euro.

Salariații cu program de lucru corespunzător unei fracțiuni de normă vor fi incluși în numărul mediu, proporțional cu timpul de lucru prevăzut în contractul individual de muncă cu timp parțial, conform Legii 346/2004. La calcularea numărului mediu anual de salariați nu se vor avea în vedere salariații al căror contract individual de muncă este suspendat pentru perioada luată în calcul, conform prevederilor legale, și ucenicii și elevii sau studenții care urmează o formă de pregătire profesională pe bază de contract de ucenicie sau de formare profesională.

2. Microîntreprinderea - definiția fiscală românească

Codul fiscal românesc definește microîntreprinderea pentru încadrarea la impozitul pe venit microîntreprinderii, de 1% sau 3%, în funcție de anumite praguri și plafoane fiscale.

Definiția microîntreprinderii este la articolul 47 din Legea 227/2015 privind Codul fiscal, articol care s-a modificat începând cu 1 ianuarie 2024.

Pentru încadrarea la impozitul pe venitul microîntreprinderii, o firmă trebuie să îndeplinească o serie de condiții cumulate, printre care:

1. a realizat venituri care nu au depășit echivalentul în lei a 500.000 euro. Cursul de schimb pentru determinarea echivalentului în euro este cel valabil la închiderea exercițiului financiar în care s-au înregistrat veniturile. Limita privind veniturile realizate se verifică luând în calcul veniturile realizate de persoana juridică română, cumulate cu veniturile întreprinderilor legate cu aceasta, astfel cum sunt definite potrivit prevederilor Legii nr. 346/2004 (art. 4 ind. 4).

Întreprinderile legate sunt întreprinderile între care există oricare dintre următoarele raporturi:

- o întreprindere deține majoritatea drepturilor de vot ale acționarilor sau ale asociaților celeilalte întreprinderi;

- o întreprindere are dreptul de a numi sau de a revoca majoritatea membrilor consiliului de administrație, de conducere ori de supraveghere a celeilalte întreprinderi;

- o întreprindere are dreptul de a exercita o influență dominantă asupra celeilalte întreprinderi, în temeiul unui contract încheiat cu această întreprindere sau al unei clauze din statutul acesteia;d) o întreprindere este acționară sau asociată a celeilalte întreprinderi și deține singură, în baza unui acord cu alți acționari ori asociați ai acelei întreprinderi, majoritatea drepturilor de vot ale acționarilor sau asociaților întreprinderii respective.

2. capitalul social al acesteia este deținut de persoane, altele decât statul și unitățile administrativ-teritoriale;

3. nu se află în dizolvare, urmată de lichidare, înregistrată în registrul comerțului sau la instanțele judecătorești, potrivit legii.

4. a realizat venituri altele decât cele din consultanţă şi/sau management în proporţie de peste 80% din veniturile totale. Nu intră sub această restricție veniturile din consultanţă fiscală corespunzătoare codului CAEN: 6920 - Activităţi de contabilitate şi audit financiar; consultanţă în domeniul fiscal.

5. are cel puţin un salariat. O firmă nou-înfiinţată poate opta să plătească impozit pe veniturile microîntreprinderilor începând cu primul an fiscal, dacă îndeplinește condiția de a avea măcar un angajat în termen de 30 de zile inclusiv de la data înregistrării firmei.

6. are asociaţi/acţionari care deţin, în mod direct sau indirect, peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot şi este singura persoană juridică stabilită de către asociaţi/acţionari să aplice regimul micro. Asociaţii/acţionarii persoanei juridice române care deţin, în mod direct sau indirect, peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot, atât la persoana juridică română analizată, cât şi la alte persoane juridice române care îndeplinesc condiţiile pentru sistemul de impunere pe veniturile microîntreprinderilor, trebuie să stabilească, până la data de 31 martie inclusiv a anului fiscal următor, o singură persoană juridică română care aplică prevederile prezentului titlu. Persoanele juridice române care nu au fost stabilite de către asociaţi/acţionari, până la termenul de 31 martie, intră la impozitul pe profit (16%).

7. a depus în termen situaţiile financiare anuale, dacă are această obligaţie potrivit legii.

Cotele de impozitare pe veniturile microîntreprinderilor sunt:

A) 3%, pentru microîntreprinderile care:

1. realizează venituri peste 60.000 euro (și max. 500.000 EUR);

sau

2. desfăşoară activităţi, principale sau secundare, corespunzătoare listei de 17 coduri CAEN:

- 5821 - Activităţi de editare a jocurilor de calculator,

- 5829 - Activităţi de editare a altor produse software,

- 6201 - Activităţi de realizare a soft-ului la comandă (software orientat client),

- 6209 - Alte activităţi de servicii privind tehnologia informaţiei,

- 5510 - Hoteluri şi alte facilităţi de cazare similare,

- 5520 - Facilităţi de cazare pentru vacanţe şi perioade de scurtă durată,

- 5530 - Parcuri pentru rulote, campinguri şi tabere,

- 5590 – Alte servicii de cazare,

- 5610 - Restaurante,

- 5621 - Activităţi de alimentaţie (catering) pentru evenimente,

- 5629 - Alte servicii de alimentaţie n.c.a.,

- 5630 - Baruri şi alte activităţi de servire a băuturilor,

- 6910 - Activităţi juridice - numai pentru societăţile cu personalitate juridică care nu sunt entităţi transparente fiscal, constituite de avocaţi potrivit legii,

- 8621 – Activităţi de asistenţă medicală generală,

- 8622 -Activităţi de asistenţă medicală specializată,

- 8623 - Activităţi de asistenţă stomatologică,

- 8690 - Alte activităţi referitoare la sănătatea umană.

B) 1%, pentru microîntreprinderile care realizează venituri care nu depăşesc 60.000 euro inclusiv şi care nu desfăşoară activităţile prevăzute în lista celor 17 de mai sus.

Anul fiscal al unei microîntreprinderi este anul calendaristic. În cazul unei microîntreprinderi care se înființează sau își încetează existența, anul fiscal este perioada din anul calendaristic în care persoana juridică a existat.

---