Vrei să-ți dezvolți noua firmă, într-un ritm mai rapid dar fără să atragi noi acționari – deci să cedezi o parte din acțiuni și te gândești la o finanțare bancară. ‘’Să iau creditul pe firmă sau ca acționar/persoană fizică?’’ Încerc să îți ofer, în acest articol, câteva răspunsuri ca să poți decide în cunoștință de cauză.

Am întâlnit întrebarea din titlu, deseori, în ultimul an, printre clienții IPS și nu doar din partea celor cu proiecte Start-Up Nation ori Start Up Plus sau a celor care se gândesc la alte scheme cu finanțare din bani europeni sau programe de la stat.

Răspunsul general la întrebare este: ‘Depinde!’

Depinde de mai multe variabile dar ți le spun pe cele la care se uită orice creditor care vrea să se asigure că își recuperează banii împrumutați:

- istoricul firmei,

- istoricul bancar al asociaților,

- situația financiară a firmei,

- dacă ai sau nu garanții personale pe care să le poți angaja (colateraliza, cum spun bancherii) pentru împrumut,

- siguranța sursei de rambursare,

- profitabilitatea proiectului în care urmează să investești banii.

Hai să vedem două variante și principalele diferențe majore:

Varianta 1: Credit de nevoi personale pe care îl poți solicita ca persoană fizică - PF

Avantaje:

· Coșul de garanții mai flexibil sau chiar posibil fără garanții materiale

· Libertatea în utilizare

· Timpul mai redus pentru aprobare

· Nu se va cere contribuție

· Te ”vinzi” doar pe tine

Avertismente de luat în calcul:

· Valorile disponibile sunt mult mai mici.

· Termenele de creditare de maxim 5 ani.

· Costurile (DAE - dobânda anuală efectivă) mai mare.

· Grafic de rambursare inflexibil

· Grafic cu anuități (‘rate egale’)

· Răspundere personală mai mare, debitul este al tău direct nu al firmei.

· Va trebui să fii angajat, cu venituri rezonabile și un grad de îndatorare care să permită accesarea de noi credite.

· Va trebui să ai o asigurare șomaj și/sau de viață.

· Implicații contabile pentru introducerea banilor în firmă. De exemplu, dacă soliciți firmei dobândă sau nu; (în primul caz te complici și cu declarație de venituri pentru PF), în mod sigur ANAF și finanțatorii te vor întreba de sursa banilor pentru a depăși prima bănuială (cea de operare ”la gri”). Mai sunt și alte complicații, mai ales dacă nu virezi banii împrumutați, în firmă, prin transfer bancar.

· La evaluarea suportabilității sumelor de plata pentru credit, nu se vor putea lua în calcul ”viitoarele profituri” ale firmei, tocmai pentru că împrumutul este ”pe persoană fizică” și este de nevoi personale.

Varianta 2: Credit mixt (pentru capital de lucru sau investiții) pe care îl poți solicita pe firmă (ca persoană juridică - PJ)

Avantaje:

· Valori accesibile mult mai mari;

· Termene mai mari de rambursare, și peste 5 ani, (corelate cu viața tehnică/economică a investiției) și cu perioade rezonabile în care poți să nu rambursezi din principal (3-6-12 luni);

· Costuri mai competitive;

· Flexibilitate mai mare pe structura/elementele finanțării. De pildă, pentru un credit de investiții poți solicita și primi perioada de grație, în care nu plătești rate la principal pentru 3-6-12 luni. Alte elemente pot reieși din povestea ta: la ce vrei sa folosești banii și cum vrei/poate afacerea să genereze plus valoare din ei pentru rambursarea creditului.

· Grafic cu dobanda la sold prin care ajungi ca, în final, să plătești sume mai mici vs. varianta ”ratelor egale”.

· Teoretic, răspundere mai redusă, debitul este pe companie. Practic, greu se obțin credite fără implicare patrimonială viitoare și potențială a acționarilor sau administratorilor (instrumentele folosite de finanțatori: avaluri/fidejusiuni).

· Există și posibilitatea ca finanțarea să fie una care să permită utilizari/rambursări/reutilizări nelimitate (revolving) pe toată perioada creditului și astfel să poți amortiza mai ușor costurile.

· Teoretic, se pot lua în calcul veniturile viitoare (proiecțiile) pentru validarea suportabilității plăților pentru ratele la credit.

· Deductibilitate fiscală limitată a costurilor implicate. Atenție: afirmație valabilă doar dacă firma ta plătește impozit pe profit (art 40.2 din Codul Fiscal)!

Avertismente de luat în calcul:

· Cerințe de garantare mai mari sau mai scumpe (fonduri de garantare/etc.).

· Timp mai lung pentru obținerea aprobării.

· Va exista o monitorizare mai strictă a utilizării sumelor.

· E posibil să ți se solicite contribuție proprie.

· E posibil să fii monitorizat financiar (trimestrial/semestrial) după accesarea creditului.

· Posibilitatea de a ți se ‘recomanda’ accesarea și a altor produse bancare/non-bancare (elemente de cross-sell) oferite de respectivul finanțator sau grupul lui financiar (ex: asigurări de viață sau sănătate pentru acționari, alte produse, precum internet banking, etc) .

· Asigurări obligatorii pentru bunurile cumpărate din credit.

· Va trebui să ‘vinzi’ ideea și planul tău de afacere, nu doar pe tine

Cum stau lucrurile în piață. Cum arată dobânzile

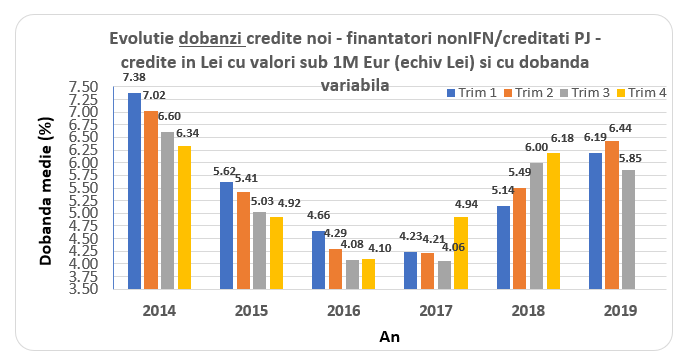

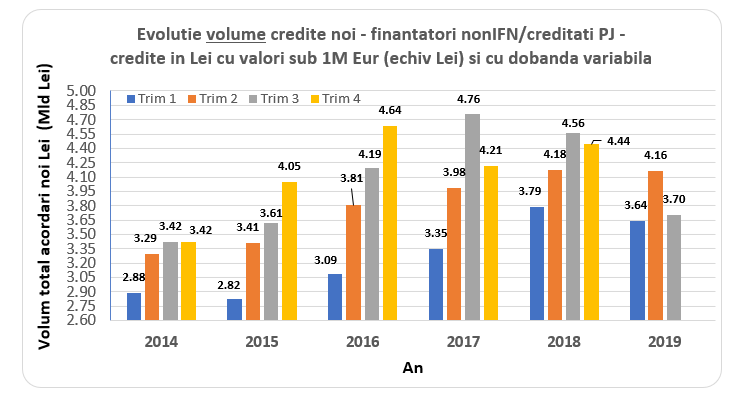

Am folosit date publice oferite de BNR, pentru perioada ianuarie 2014 – septembrie 2019 ca să comparăm:

-

evoluția creditelor nou acordate (doar cele în Lei, având în vedere tendința din piață);

-

creditele cu dobândă variabilă de tip ”nevoi personale” (pentru persoane fizice);

-

creditele cu valori individuale sub echivalentul a 1 milion de euro (pentru persoanele juridice).

Rezultatele sunt următoarele:

1) credite accesate de persoanele juridice

2) credite accesate de persoane fizice

Sursa graficelor: Baza de date BNR, Procesate de IPS

Să comentez puțin cifrele:

Ø Dobânda medie, în perioada analizată este mai mare cu aprox 66% în cazul creditului de nevoi personale.

Ø În medie, diferența dintre cele două dobânzi (cea pentru persoane fizice și cea pentru persoane juridice) a fost de 3.57 puncte procentuale (pp).

Ø Diferența minimă a fost de 2.19 pp (în trimestrul 2 din 2015) iar cea maximă de 4.49 pp (în trimestrul 3 din 2017). Cu alte cuvinte, finanțarea a fost mai scumpă pentru persoane fizice decât pentru persoane juridice.

Ø Variația în timp (volatilitatea) pentru creditul de nevoi personale este mai redusă (StDev eșantion de 101% pentru creditul destinat PJ și de doar 71% pentru cel destinat PF). Asta arată că în ce privește costurile la creditele PJ băncile reacționează mai variat și mai impulsiv, în timp, decât la creditele PF.

Ø Volumele totale de credite noi pentru nevoi personale sunt cam de 2,5 ori mai mici.

Ø Cele mai mari volume de credite pentru PF s-au acordat în trimestrul 2 (aprox 29.2% din total/an) și în trimestrul 4 (aprox 27.4%) pentru cele PJ, cu cele mai reduse în trimestrul 1 pentru ambele tipuri de finanțări. Asta îți arată în ce perioade sunt băncile mai receptive la credite și pentru ce tip de persoană creditată.

Până la urmă, ce fel de credit alegi?

Dacă ar fi să îți fac o recomandare generală (pentru cazurile particulare e nevoie de studiu individualizat) aș spune să încerci un credit pe firmă, în principal datorită costurilor, sumelor mai mari accesibile, etc.

Poți lua în calcul și o variantă mixtă în care accesezi un credit ca persoană fizică, pe care să îl folosești drept depozit colateral pentru un credit ceva mai consistent pe firmă (faci, cum spun bancherii, ”leverage” pe suma ta) situație în care poți pretinde și costuri mai convenabile datorită cash-ului colateral.

Trebuie să ții cont însă că o firmă la început de drum - hai să o numim ”startup” - este mai dificil de finanțat pentru că nu are istoric.

În piață, există soluții însă creditorii cer minim 2-3 luni de activitate iar costurile sunt corelate cu riscul inerent pe care îl are o afacere abia pornită.

Evident, nu pierde din vedere și celelalte soluții de finanțare abordabile la început de drum:

- fonduri proprii,

- prieteni/familie,

- granturi,

- crowdfunding,

- business angels,

- fonduri de venture capital,

- atragerea de noi acționari.